中国之光网

作者/温其东

中国照明电器协会

一、总体概况

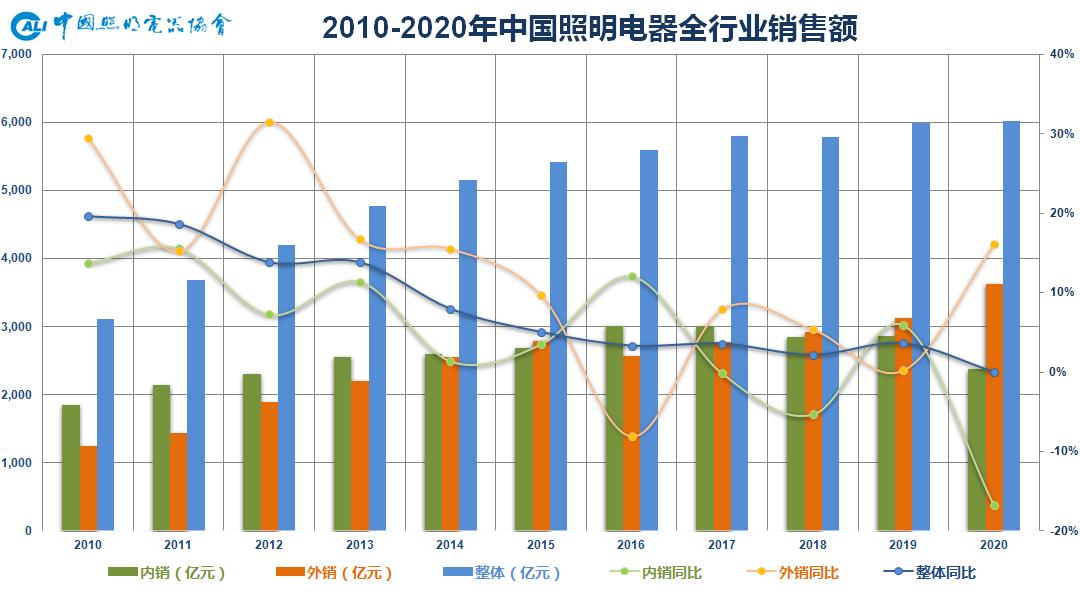

2020年中国照明行业出口额达526亿美元,合3640亿元人民币,同比增长16.1%。内销约2385亿人民币,同比下降16.8%。全行业营收6025亿元人民币,整体上看是外销好于预期,内销低于预期,外销的大幅增长抵消了内销的下滑,使得全行业营收与2019年(6000亿元)基本持平。

从2010年-2020年的行业营收变化情况来看,全行业在“十二五”期间尚处于的中高速增长期,至“十三五”期间增速则趋于平缓,进入平稳发展时期,未来更注重的是高质量发展。

二、外销

2020年,面对新冠肺炎疫情的对全球市场的严重冲击和异常复杂的国际形势,在国家出台一系列超常规稳外贸促创新的政策措施和广大照明出口企业砥砺前行的共同努力下,2020年中国照明行业出口逆势增长,出口总额达526亿美元,同比增长达15.7%。不仅远远超乎预期,并大大刷新历史纪录。一季度急剧下降,跌至谷底;二季度攻防转换,蓄势待发;三四季度强势反弹,屡创新高,最终达成“V”字型反转。中国作为全球唯一全面系统性遏制住疫情的主要经济体,更加凸显了其照明行业全球制造中心和供应链枢纽的地位。

增长原因在于照明产品刚需韧性彰显;防疫和宅经济产品成为提振项;外需边际逐步改善;“替代转移效应”显著。

出口产品方面具有光源替代进展稳定;LED光源价格持续下滑;LED灯丝灯出货量高增;科研、医疗、紫外等防疫相关产品出口猛增;植物照明发展迅速;消费端产品好过工程端产品等几个特点。

出口目的市场来看,新兴经济体为主的亚太市场的表现明显好于发达经济体为主的欧美市场。亚太市场中,东亚、西亚、东南亚、大洋洲市场均有着较好表现;欧美市场中,北美市场的恢复程度要好于欧洲市场和拉美市场。

出口企业面临的现实困难在于产品价格下滑,汇率大幅波动,原材料元器件涨价缺货,航运业爆舱缺柜,部分地方停电限电等问题。

三、内销

从供需角度看,相对集中决策组织的供应侧恢复要好于分散决策响应的需求侧。而从需求端来看,在2020年国家全力投资“两新一重”的背景下,投资拉动的B端市场表现要远好于消费拉动的C端市场。道路/隧道、轨道交通、教育等领域表现较为突出,而以家居照明为主的消费C端由于疫情导致的社会就业和收入结构性下滑所拖累,下降较多,需要较长时间来休养生息,重塑信心。据统计局数据,2020年,我国除汽车以外的社会消费品零售额约35万亿元,同比下降4.1%。

内销近年来面临的机遇和挑战:

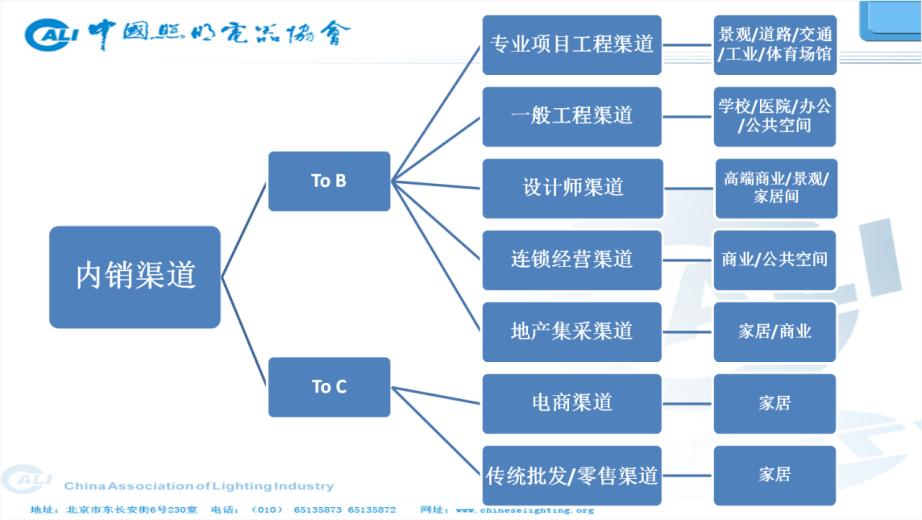

01、渠道变革

首先是新渠道分流效应显著,挤压传统渠道的空间。传统的无论是零售批发还是工程渠道,目前都受到上述新渠道模式不同程度的分流影响,而这些新渠道模式的共性在于,对照明供应商的品牌,对产品的品质,对服务的能力都有着更高的要求。以前是八仙过海、鱼龙混杂的局面,而在目前行业逐步进入存量竞争的格局下,将向优胜劣汰、趋于集约的方向发展。

02、产品变革

市场需求趋向细分化和专业化,细分市场也向着再细分的趋势发展。以商业照明为例,其作为通用照明的一个分支,近年来随着不同商业空间客户需求的高端化、个性化和定制化发展,市场也向着再细分的趋势发展,衍生出包括酒店、店铺、办公、超市、馆藏、餐饮、站房、教室等多个再细分领域,甚至还在向冷链、珠宝、烘焙等更细分领域延展。在此背景下,产品和服务也要紧随市场需求转型升级。

另外就是消费习惯变化,比如目前行业炙手可热的无主照明潮流,实质上是由消费习惯变化所致,而它实质上也只是一种照明手法的演进,是否采用完全取决于应用场所对光的根本需求。

总之,市场需求是产品变革的决定性力量。

03、供应链变革

规模企业的业务不断延展,渗透各细分市场,产品线及经销体系也趋向大而全。规模化企业特别是在部分领域市场本就具备突出实力的自主品牌渠道企业,在近年的发展过程中受竞争环境和业绩压力促使,产品线不断拓展,趋向广泛而齐全,在巩固其强势市场地位的同时,在细分领域市场也几乎均有涉猎,这无疑挤压了中小型企业的生存空间。

但因LED照明的品类多样化特性,单一企业不可能面面俱到且样样精通,因而未来规模化企业间竞争将演进至在创新研发为基础的优质供应链体系间的竞争。在这个竞争格局下,部分具备创新和制造比较优势的中小企业,将成为渠道品牌见长的规模企业生态链中的重要组成部分,即社会分工的一环存在并发展下去。

04、商业模式变革

疫情促进下新的商业模式加速显现,体现关键商业要素“人货场”之间关系的剧变。传统的模式下,“人”通过去线上或线下的“场所”基于主动寻找需求的“货”;疫情扮演了催化剂的角色,大大加速了无接触经济、宅经济的进程,现在新零售则是“货” 通过直播、短视频、嵌入广告等“场景”主动去找“人”了。

可以预见,疫情带来的印记在疫情结束后不会消失,未来商业模式将被重塑,多场景购物让用户的消费决策更加碎片化和个性化。相关厂商需要在线上的虚拟空间中拓展销售边际,打破线下物理空间中销量的天花板。

四、热点细分市场

01、景观照明

景观照明市场详情点击阅读:

温其东 | 2020中国户外照明市场运行情况

02、道路照明

道路照明市场详情点击阅读:

温其东 | 2020中国户外照明市场运行情况

03、离网照明

离网照明(Off-gridlighting),即离开市电电网的可依托自供电源运行的照明产品,便携照明、移动照明、可充电照明、应急照明、太阳能照明、手电筒等均属此范畴。LED逐步进入通用照明应用后,由于LED点光源体积小和可低压驱动的特点,加之其光效的不断提升,小功率即可满足大部分照明需求,体现出高效节能、简易便携且适用性强等特点,在不便连通市电或需要临时性应急性照明的场合下具有其独特优势,目前正向着功能多样化和应用广泛化发展。

根据世界银行等相关国际机构报告,全球仍有高达8.4亿人口处于无电力供应状态,主要分布在印度和非洲等欠发达地区,诸如此类没有电力或没有稳定电力供应的人口被称为“离网”人口,大量存在的“离网”人口的照明需求已蔚为可观。还要加上诸如抢险救灾、消防应急、野外工作、户外活动等临时性应急性场景都有着对离网照明的刚性需求。2020年,我国出口到全球的手电筒及其零件和自供能源手提式电灯及其零件总共达23.5亿美元,同比增长2%,近年维持了较为稳定的增长。

目前,国内厂商康铭盛、金莱特、海洋王、珈伟、久量、金源、朗恒、东昂、双宇等在离网照明这一细分领域颇有建树。产品质量、同质化竞争、低价竞争是发展过程中需要亟待解决的问题。

04、舞台照明

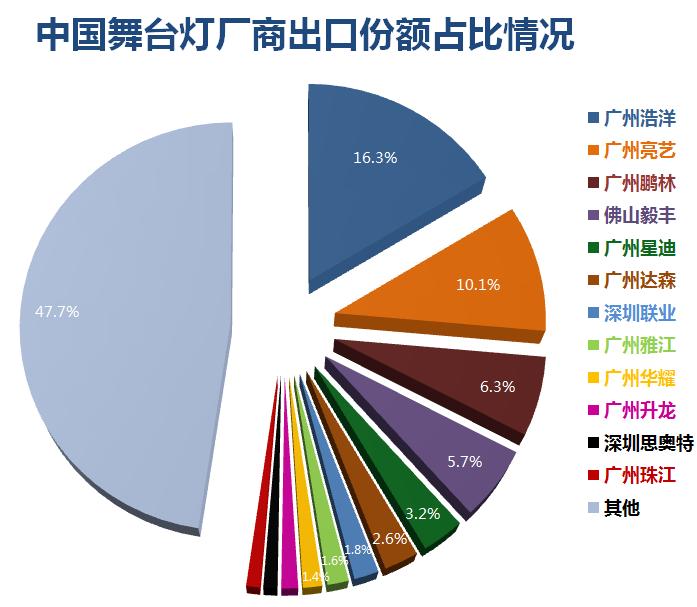

舞台照明设备主要应用于剧场剧院、文化场馆、演唱会场馆、会议场所等。同时,随着旅游市场的发展,娱乐主题公园、文旅灯光秀等对舞台照明设备的需求也愈发可观。另外,近几年景观亮化市场的火爆也促使不少舞台照明厂商介入景观照明相关产品的研发制造销售。我国从事舞台照明设备研发制造的厂商主要位于珠三角一带,特别是广州、深圳。随着国内社会经济持续的发展,城镇化进程的不断深化和广大民众对品质文化生活的需求依然蓬勃,国内市场潜力依旧。

出口市场方面,欧美国际品牌商的品牌建设和市场渠道相对成熟,所以和整个照明行业类似,国内出口厂商目前仍以OEM模式和ODM模式为主,其中部分厂商如雅江、珠江、升龙等自主品牌出口运营较好。2019年,舞台照明产品出口总额突破5亿美元;2020年受海外疫情影响,演艺设备市场需求大大衰退,舞台灯出口大幅下滑40%-50%。未来随着各国疫苗接种的推广覆盖,疫情得到有效缓解,相信被滞后的需求将会回暖。

05、教育照明

2020年照明行业最热的领域,室外可算多功能灯杆,非视觉当属紫外,而论及室内的话教育照明则当仁不让。

我国目前共有各类学校52万所,其中义务教育阶段的学校就有21万所,班数达375万个,校舍面积超过14亿平方米,且中小学教室普遍存在缺乏整体设计、照度偏低、频闪严重、眩光污染、颜色失真等诸多问题,颇具改造潜力。另一方面,由于和保护青少年视力相关,因而教育照明领域已不仅仅是照明行业的事,也受到了全社会的关注。

2019年八部委出台的《综合防控儿童青少年近视实施方案》是为贯彻落实总书记关于学生近视问题的重要指示精神,也给作为改善视觉环境中重要教育装备的相关照明产品在政策层面打了一支强心针。接下来的2020年,国家和地方层面都在陆续出台教育照明相关的标准规范,对引导和规范市场的发展有着积极作用。同时,大批欲夺得市场先机涌入该领域的照明厂商需要注意的是,教育照明只是室内照明内销市场的一个细分分支,市场体量有限,当下热点确需把握,但过热易导致过剩,开始一拥而上可能最终一地鸡毛,相关厂商还是应该立足自身长远,预期回归理性。

06、植物照明

人工干预的植物照明源于农业模式发生变化,在传统照明时代就已广泛应用。2020年疫情肆虐下,植物照明领域逆势快速发展,成为照明行业细分市场中的亮点,体现在出口市场高速增长、标准规范持续完善、企业投入继续提升、应用场景不断拓展。在北美大麻商用合法化和全球疫情引发的食物和药品供应短缺及居家隔离增多等多重因素推动下,2020年植物照明产品出口额大增,在多家头部厂商取得了业绩翻番的同时,也有更多的新玩家涌入。

植物照明作为一项多学科交叉的综合系统集成工程,需同时解决植物光生物学、照明技术、光环境控制等有机融合发展的问题,具有较高技术门槛。照明行业中普遍存在“重光照轻植物”的思路,实质上植物本身的前沿系统性研究是核心要素,而相关厂商不仅要解决植物生长所需的光谱分布、光合强度、光照周期、均匀照度等问题,首要的还是解决产品本身的问题,比如在很多的大功率应用场合,因效率、成本和可靠性问题,传统的高压钠灯和金卤灯依旧是主力产品。另外主要受成本因素制约,LED植物照明目前在高附加值作物上应用较多。

总体上讲国内植物照明特别是LED植物照明领域尚处于发展的初级阶段,一方面具备可观的发展潜力,另一方面在行业中现存的市场接受度较低、中上游核心技术缺失、专利布局不足、成本投入高企、企业产出效率偏低、综合型人才缺乏、相关标准体系不完善等问题方面都有向美国、荷兰、日本等领先国家学习进步的空间。

07、紫外消毒

首先要明确紫外线杀菌消毒灯并不是新兴事物,在传统照明时代已经有着广泛应用。事实上,在防疫抗疫战场上发挥主力作用的仍旧是传统的低压气体放电灯,2020年,我国出口到全球的紫外线灯7500万只,计4.8亿美元,同比增长高达460%,在抗疫一线可谓居功至伟。

另外需要以正视听的是,《关于汞的水俣公约》旨在淘汰含汞量超标的普通照明用荧光灯以及全部高压汞灯产品,而特殊照明用途的紫外线灯产品并不在限制之列。

受疫情带动,UVC-LED也是开展得如火如荼,原本处于产能低位的UVC-LED器件/模组一度一货难求,引得产业链上中下游各端的厂商纷纷加大投入。作为一种环境友好型杀菌消毒的物理手段,深紫外LED也被研究机构证实可有效杀灭新冠病毒,除此之外它在诸多有杀菌消毒需求的场合也具备广泛的应用前景,市场潜力巨大。

但就目前来讲,其主要受困于光电转换效率偏低和成本高企的问题,尚处于发展的初级阶段,未来若要全面推广,在光效、寿命、成本、标准、检测、专利、可靠性、应用安全等诸多方面还亟待完善。

上述细分市场未论及健康照明和智能照明,笔者认为两者已非细分市场,是全行业的发展方向,普适性理念和未来基本要求,即照明产品都需追求健康化智能化。无论光源还是灯具,灯杆还是附件等照明产品要作为智能家居延展至智能建筑乃至智慧城市中的终端而存在并服务于人类活动之中,发挥重要的载体作用,最终形成能够自适应提供健康舒适光环境的智慧化系统。

五、产业链各端

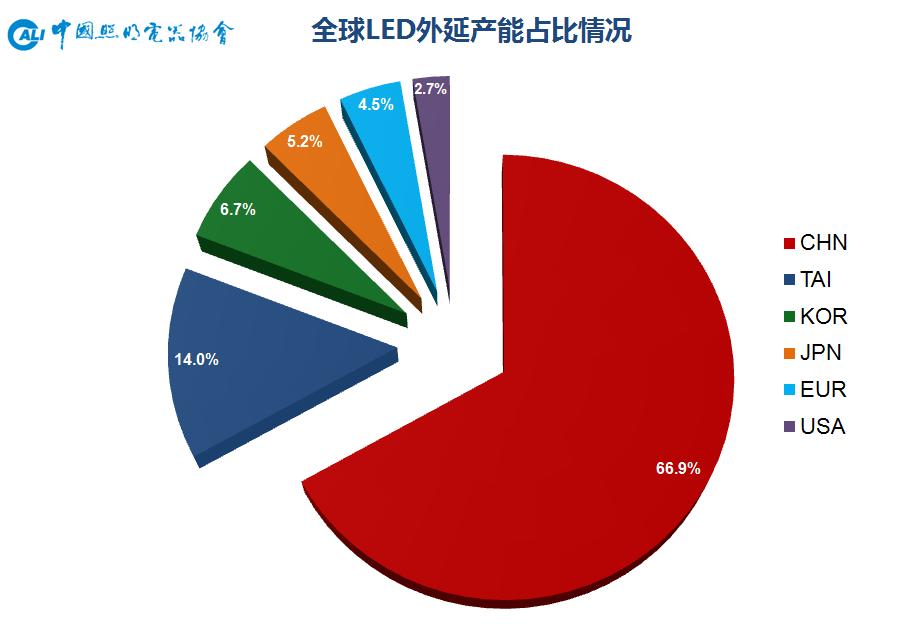

01、外延芯片:供需失衡状况延续,谨慎看待短期反弹

市场环境持续不景气,突如其来的疫情无疑是雪上加霜,进一步抑制了本就处于低位的下游需求。加之中美贸易摩擦持续,兆驰等新玩家的产能释放,政府补贴显著减少,主要厂商库存积压等多重因素的综合作用下,芯片价格下行压力大,库存居高不下,产能利用率持续低位的循环在2020年延续。存量竞争态势将持续推动产业聚拢度的增大,已是资本和产能双聚集且规模制胜的国内上游板块将愈发呈现高度集约格局。

结合中短期经济形势和行业基本面情况,LED芯片供需失衡的格局没有实质性变化,近期原材料涨价推动的上游芯片涨价在笔者看来实属周期性触底反弹,而非趋势性回暖。

02、封装:双向压力挤压空间,布局蓝海寻找出路

受到此前上游外延芯片扩大产能和下游照明应用需求偏弱等供求关系方面的影响,中游封装器件受双向压迫下,价格下行压力较大,出货量增长乏力。各大头部厂商间同质化竞争日趋激烈,更多聚集在制造规模优势和成本竞争能力,疫情的到来进一步加剧了竞争环境。

在通用照明领域惨烈竞争所带来的业绩压力和照明应用向光品质、健康化、智能化方向发展的背景下,很多封装厂商将目光放在了光品质以及车用、农业、红外、紫外、Mini/Micro等利基领域,试图通过创新研发来开拓蓝海市场。

03、各项配套:创新研发降本增效,竞争加剧紧随应用

照明作为深供应链行业,各项配套涵盖了驱动电源,机械配件,光学配件,生产和检测设备,以及原材料元器件等供应链厂商。近期这轮原材料元器件涨价缺货对产业链上的企业影响不尽相同。

对比下游应用厂商的相互渗透,配套领域也有类似状况,诸如主营中小功率电源的厂商,目前几乎都在拓展大功率产品,相关企业加大研发创新力度来降本增效加以应对竞争环境,并紧随下游应用健康化智能化并注重设计的高品质发展。

04、照明工程:政策疫情双重冲击,智城文旅复合转型

2019年年底中央“不忘初心、牢记使命”主题教育领导小组印发了《关于整治“景观亮化工程”过度化等“政绩工程”、“面子工程”问题的通知》,核心在于杜绝过度亮化和政绩/面子工程, 城市亮化水平应与城市本身的经济社会发展程度和文化气质特点相适应,促使整个景观照明市场步入理性建设的新阶段。2020年伊始爆发的国内疫情影响主要体现在项目施工和业务拓展停滞,同时对项目验收和回款也造成不利影响,致使各相关企业计提的坏账准备陡增。总体而言,规范亮化市场的政策对行业的影响力度要大过疫情所带来的影响。疫情的影响是暂时性的,但文件的影响在行业格局上是深远的。

同时也可以看到,照明工程领域的相关企业已纷纷进入转型阶段,一部分在转型文旅夜游项目,另一部分则向智慧城市建设过渡,还有则是两者兼而有之,整个照明工程板块已进入发展新常态。

六、资本市场

2020年也是中国资本市场30周年,整个资本市场也度过了不平凡的革新之年。自2019年证监会第十八届发审委上任后,IPO审核、核发双双提速,过会量和过会率显着提升,同时注册制的实施大大加快了A股IPO的速度。2020年照明行业相关企业注册上市共7家,仅少于2017年顶峰时的12家,募集资金总额超过90亿元,多用于扩充产能、投入研发和补充流动资金;另有6家已过会,9家正在排队;此外,更有为数不少的企业股改完成,辅导完毕,紧锣密鼓地筹备上市。

除A股之外,新三板在2020年实施了一系列深化改革政策,特别是明确了新三板公司转板上市的具体实施路径。对于广大照明企业来说,多了这一条IPO的新增路径,部分业绩向好、具备一定核心竞争力且规范化运营的中小型企业具备不错的机会。

中国资本市场经过30年的成长,在完善中国特色多层次资本市场体系道路上不断成熟,现阶段以全面注册制结合完善退市制度改革为核心。未来资本市场的股权投资将回归本质,在技术研发上有优势、在价值模式上有创新的这类具备核心竞争力的企业将更能被市场所接受。鉴于此,照明行业中已经或是即将或是期待进入资本市场弄潮的实力企业,都应在聚焦主业的同时,把握机会,拥抱变革。

七、国际大企业动态

昕诺飞Signify

2020年,昕诺飞以创纪录的14亿美元巨资收购了伊顿旗下北美灯具大厂库柏照明,并先后宣布关闭北美的堪萨斯州萨莱纳和密西西比州图珀洛工厂。年底又接连加大在华投资扩产力度,先是旗下凯耀照明在江西瑞昌投建全新LED照明生产基地,之后又宣布在江苏仪征投资1300万欧元新建3条UHP投影灯生产线、2条大功率紫外线杀菌灯生产线和5条金卤灯生产线。其业务上在可互联照明、紫外消毒、植物照明等热点市场加强了布局。

可以看出,荷兰巨头仍旧坚守照明行业,并继续强化其品牌、市场、制造、研发等多方面的优势;此外,布局将制造和供应链逐步撤出欧美,并向中国集中。

欧司朗Osram

2020年7月,在经过欧盟委员会的无条件批准之后,欧司朗被奥地利微电子ams的收购正式对外宣布完成,整个交易金额预计高达46亿欧元。

与ams的合并进一步推动了欧司朗转型,调整动作接连不断,欧司朗一方面与德国大陆集团计划拆分两年前刚成立的汽车照明合资企业Osram Continental,决定为数字业务部门DI旗下从事电子与电源业务板块的数字照明系统 (DS)寻找潜在收购方。另一方面计划扩增马来西亚居林工厂的设备投资以生产MiniLED,并采购了美国Veeco高质量的Lumina MOCVD系统,力求在IRED、EEL和VCSEL等光电领域有所建树,还通过风险投资部门Fluxunit收购美国深紫外LED供应商Bolb20%股份。

这一系列动作表明,近年来就旨在从传统照明公司向光电领域高科技公司转型的欧司朗在与ams合并之后,其业务向物联网平台、智能控制、光管理软件、激光和传感技术等方向发展的步伐将进一步加快。

通用电气照明GE Lighting

2020年5月,通用电气将其消费者照明业务出售给了北美专业智能家居厂商Savant Systems。

继2018年将旗下的主要从事专业照明业务的Current出售给私募股权公司AIP之后,这一举动也标志着GE全面告别了其拥有近130年历史的照明业务。其在中国从事照明业务活动的公司也有了新的名字——肯舒摩照明(上海)有限公司。

科锐Cree

继2019年3月,美国碳化硅巨头科锐将其LED照明成品业务以3.1亿美元卖给美国IDEAL工业集团之后,2020年10月,科锐又宣布与美国电子产品厂商SMART Global Holdings(SGH)达成最终协议,将LED器件业务出售给后者,交易价格达3亿美元。科锐还计划在美国纽约州马西投资近10亿美元打造全球最大的碳化硅制造工厂;与此同时,位于其总部北卡州达勒姆的超级材料工厂的建设也在进行之中。且在不久前,科锐称将于 2021 年底将公司正式更名为 Wolfspeed。

通过业务剥离和投资,科锐也作别了LED照明业务,专注于化合物半导体射频和功率器件以及碳化硅材料,来应对和新能源汽车、移动通信、工业电源等利基市场日益提升的需求。

综上,国际照明巨头除了昕诺飞等少数派仍坚守阵地之外,大多是在“退”,这也是近年来的一个明显趋势。LED进入照明应用领域是一次技术上的革命,同时对全球照明行业格局产生着巨大影响。在LED时代,国际照明巨头在研发设计制造等方面的技术优势比之传统时代已不再显著,因此他们通过兼并、收缩、退出、转型等手段不断进行调整,以应对中国照明企业的快速成长所带来巨大冲击和压力。中国已是全球照明制造中心和供应链枢纽,相信在不远的未来,中国照明将从制造大国逐步发展为制造强国,涌现出一批照明跨国巨头。

小 结

我们一度习惯于疫情尚未到来的世界,也经历了国内疫情肆虐时全民隔离时期,现在我们则需要认识到过去的世界已经一去不复返了,要适应边防疫抗疫边生产生活的新常态。

在疫情风暴肆虐全球之下,中国作为凤毛麟角的全面遏制住疫情的主要经济体,复工复产复商复市领衔全球,全年GDP破百万亿人民币,增速达到2.3%,社会生产生活也基本回归正轨。而中国照明行业是个具备全球竞争力的行业,作为全球照明制造中心和供应链枢纽的地位短期内难以被取代,应用设计、智能化和健康化又给照明行业赋予了更多的附加值和想象空间,我们理应对中国照明行业的发展前景充满期待。

展望2021年,双循环的国内市场方面,国家对“两新一重”的投资不减,城镇化进度将持续深化;大城市群逐步形成规模,楼市仍具备发展潜力,地产精装率提升空间较大;落实需求侧改革也将对修复2020年受创的居民消费能力产生重要作用,国民经济生活对照明产品的基本需求还是普遍存在的,各细分市场也将渐入佳境,所以今年的内销大概率恢复到疫情前。出口市场方面,前景的不确定性依然存在,防疫物资出口高增和转移替代效应均较难长期维持,全球经济衰退和供应链外溢风险都是不利因素,特别是2020年的出口高增造成的增长基数过大,2021年继续增长也将面临较大压力。预测今年出口增速将呈现前高后低的态势,也不排除后期进入负增长的可能性。

2021年是“十四五”开局之年,当前全球疫情威胁未除,导致前景仍存诸多变数。广大照明企业还是坚定信心,聚焦主业,加强创新,砥砺奋进,一同促进全行业的高质量发展。